✔ ¿Quién recuerda los intereses de las cuentas corrientes? Ahora parece que fue hace siglos cuando las ganancias se podían acumular simplemente depositando dinero en el banco.

Quienes depositan dinero en el banco de hecho están prestando sus ahorros a una entidad de crédito y deberían ser compensados por ello. Desafortunadamente, todos sabemos que este ya no es el caso. En un escenario de tipos de interés negativo, las cuentas corrientes seguirán sin generar rentabilidad.

Hace años que los bancos no ofrecen intereses sobre las cuentas corrientes y sobre los depósitos ofrecen rendimientos muy bajos. Los bancos cada vez pagan menos por tener depósitos –el principal vehículo de ahorro de los españoles– y están trasladando este gasto a sus clientes. De hecho, ya no es que los bancos paguen cada vez menos por los depósitos, sino que van a empezar a cobrar por ellos para poder afrontar el tipo negativo del BCE. La factura de los bancos por depositar sus reservas en el Banco Central Europeo (BCE) se agravó en los últimos años. El tipo de interés que el organismo cobra por el exceso de liquidez trata de motivar el flujo de crédito a la economía real en lugar de hacer acopio de ella. Pero si el banco deja aparcado el dinero de los clientes en vez de conceder préstamos, entonces recibe una penalización (una parte de estos depósitos están exentos). Además, las perspectivas de tipos bajos se han prolongado en el tiempo más de lo previsto. En este escenario, los clientes con elevados fondos han dejado de ser rentables para las entidades, que si bien antes absorbían la tasa de depósitos del BCE ahora la trasladan al cliente de una manera u otra.

No solo la liquidez ya no se remunera, sino que depende de factores que escapan al control de los bancos. Pero la mala noticia para quienes han depositado grandes sumas en la cuenta corriente es que los bancos están comenzando a tomar medidas drásticas para que sea cada vez menos conveniente tener dinero en el banco.

En los últimos meses, la decisión de algunas entidades de empezar a cobrar a los clientes particulares ha hecho que se extienda el nerviosismo entre millones de ahorradores españoles. Al final lo que se pretende es que el usuario tenga que pagar por tener el dinero en el banco. ING (cobrando 10,00 € a los clientes sin domiciliar su nómina que tengan en su cuenta más de 30.000 €) y BBVA (cobrando el 0,025% al mes a los saldos de los clientes menos vinculado a

partir de los 100.000 € y sea superior a los 200.000 €, es decir un 0,3% anual) ya han dado el primer paso de una medida impopular. El Santander unifica sus cuentas y al igual que el BBVA endurece las condiciones. Esta última comienza a cobrar la retirada de dinero en efectivo.

Los bancos captan 73.000 millones en depósitos en el año de la pandemia en pleno debate sobre si cobrar por ellos. Este importante incremento tiene una justificación muy vinculada a un periodo de crisis. La incertidumbre económica y las restricciones en el comercio han hecho que los hogares hayan optado por el ahorro frente al consumo, reduciendo la petición de créditos y guardando el dinero para cuando se abra una mayor certidumbre sobre la economía. La alternativa a cobrar por los depósitos que se está abriendo paso en el sector financiero español son las comisiones de mantenimiento en las cuentas corrientes. Para evitarlas, el banco exige una mayor vinculación. Es decir, o se tienen varios productos contratados o se paga por tener el más sencillo de ellos, la cuenta corriente. La banca española ya cobra por los depósitos a las grandes empresas y clientes institucionales, pero se resiste en el caso de los particulares y por el momento la alternativa para sortear esos tipos negativos pasa por un incremento generalizado de la comisión de mantenimiento de la cuenta.

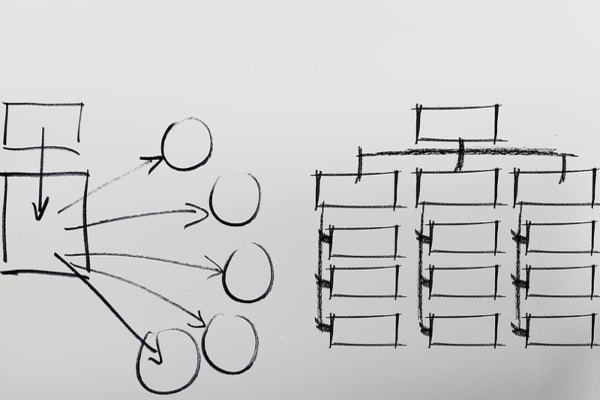

Muchos bancos en Europa, de hecho, están desarrollando planes para persuadir a los clientes de que movilicen liquidez, en algunos casos incluso aplicando nuevos costes a los ahorradores. La estrategia de la banca pasa por incentivar en la medida de lo posible que un cliente utilice su entidad más allá de las cuentas para ingresar la nómina y tener una tarjeta de débito. Antes de todo, el inversor tiene que saber que mantener la liquidez en la cuenta corriente tiene tres tipos de coste:

1.-Un coste directo, relacionado con el mantenimiento de la cuenta corriente, que puede llegar a ser muy significativo en términos absolutos.

2.-El coste-oportunidad, eso es lo que se pierde al renunciar a generar retornos a largo plazo. De hecho, cuanto más aumenta el horizonte temporal, más aumenta la oportunidad de que este tipo de coste sea muy elevado.

3.-El coste de la devaluación del capital, debido a la inflación.

A estos costes también existe un riesgo nada despreciable: en caso de problemas de liquidez del banco, los depósitos superiores a 100.000 euros no están garantizados por el Fondo de Garantía de Depósitos.

Se entiende que los bancos deban transformarse y ser más eficientes para ganar dinero y también se entiende el trato de favor con el cliente más vinculado con el que es más fiel o con el que trabaja con la misma entidad casi todos los productos. Pero realmente, llevar esta revolución en plena pandemia es cuanto menos sorprendente. Se entiende la presión de los mercados y de los directivos de los bancos por aligerar al máximo su estructura. Si bien, hasta hace poco la banca tradicional no hacía más que criticar a la banca online y ahora, prácticamente todas tienden a convertirse en entidades digitales. No se puede ir a contracorriente y la digitalización no solo es un tema de la banca, sino de todo el sector económico, pero debería haber una combinación más acertada entre el trato físico y el canal digital. Por otro lado, la banca ha empezado a realizar recortes para ser rentables, pero a costa de destruir miles de empleos.

La banca online tampoco se queda atrás y lo que antes criticaban en relación a los elevados costes de la banca tradicional (oficinas, personal) y que repercutían en el cliente a base de comisiones, ahora también las aplican ellas, dejando de ofrecer servicios gratis o bajas comisiones.

Es lógico que quieran ser rentables, pero todo ello a base a destruir empleo, cobrando comisiones por dejar el dinero en un banco sin oficinas y con bajo coste de mantenimiento para ellos.

Estimado lector, ¡gracias por su tiempo!